2014年8月23日 日本経済新聞

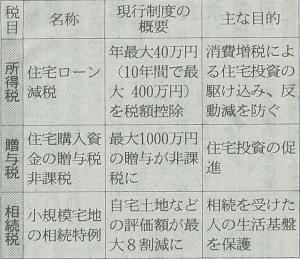

個人に課す複数の税目に住宅向けの税優遇を用意している

住宅ローン減税は年末のローン残高の一部に相当する額を所得税などから差し引ける。

2014年4月から2017年12月の入居分は、一般の住宅・マンションで控除額は年最大40万円(10年間で最大400万円)。

2013年度は年最大20万円(10年間で最大200万円)だったが、消費増税対策で拡充した。

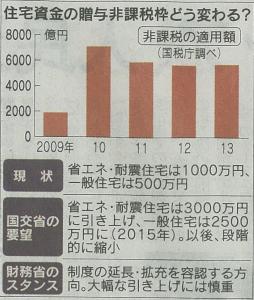

住宅購入資金を親から贈与して貰った場合、現在は最大1000万円が非課税になる。

贈与税の基礎控除110万円と合わせると1110万円まで贈与税がかからない。

親が亡くなった場合などに相続税の支払いで生活基盤となる家を失わないように配慮するのが相続税の小規模宅地特例だ。

面積など一定条件を満たした宅地は相続税を計算する際に評価額を最大8割減らせる。